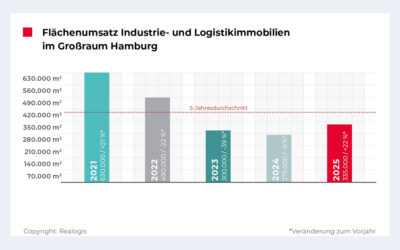

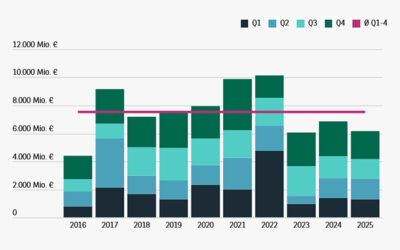

Der deutsche Investmentmarkt für Logistik- und Industrieimmobilien ist nach Angaben von JLL mit einem deutlichen Rückgang in das Jahr 2023 gestartet: Im ersten Quartal sackte das Transaktionsvolumen um 74 Prozent auf rund eine Milliarde Euro ab – der Verlust fällt deshalb so deutlich aus, weil das erste Quartal 2022 auf dem deutschen Logistikinvestmentmarkt einen historischen Höchstwert setzte. Ein niedrigeres Ergebnis in einem ersten Quartal als diesmal wurde zuletzt im Jahr 2016 registriert. Damit fällt das Investmentvolumen um 53 Prozent beziehungsweise 37 Prozent hinter dem Fünf- sowie dem Zehnjahresschnitt zurück. Zum Jahresende 2022 konnte noch in etwa das doppelte Investmentvolumen verbucht werden.

Artikel

von Tim-Oliver Frische

In den ersten drei Monaten des Jahres wurden 53 Transaktionen gezählt. Im Vorquartal lag die Anzahl bei 69 Deals, im Vorjahresquartal waren es 83 Transaktionen. Ebenfalls rückläufig war die Anzahl der Deals im dreistelligen Millionenbereich. Während im ersten Quartal 2022 noch acht Großtransaktionen registriert wurden, waren es zu Jahresbeginn 2023 lediglich noch zwei Deals dieser Größenordnung.

Diana Schumann, Co-Head of Industrial Investment JLL Germany: „Die großvolumigen Transaktionen und Portfoliodeals haben für die starken Ergebnisse der vergangenen Jahre gesorgt. Weniger Großtransaktionen wirken sich natürlicherweise umso mehr auf das Transaktionsvolumen aus. Stattdessen fanden zahlreiche Deals in deutlich kleineren Segmenten statt, die Investoren gehen vorzugsweise auf Nummer sicher: Sie sichern sich gute Liegenschaften, die aber im Fall eines weiteren Absinkens des Marktes nur geringen Einfluss auf ihre eigenen Portfolien haben.“

Zurzeit treffen wenige und größtenteils niedrigvolumige Produkte auf eine anhaltend gute Nachfrage, erklärt Thoma. „Es mangelt an den auf institutionelle Investoren zugeschnittenen Produkten im Segment zwischen 15 und 60 Millionen Euro. In höheren Preissegmenten nimmt die Nachfrage zurzeit ohnehin ab, da solche Transaktionen stärker von den Finanzierungsmärkten abhängen. So ist es häufig noch nicht allokiertes Kapital aus bestehenden Fonds, das Produkt sucht. Neue Fonds tun sich aufgrund der aktuellen Lage schwer, weiteres Kapital einzusammeln. Zugleich bringen sich Private-Equity-Unternehmen mit großen zu investierenden Summen in Position und warten darauf, dass der Markt seinen Tiefpunkt erreicht und überwindet.“

„Wer zurzeit investiert, tut das aufgrund des hohen Zinses in der Regel vorwiegend mit Eigenkapital. Finanzierungen mit Fremdkapital ziehen Investoren erst dann hinzu, sobald entweder die Zinsen wieder attraktiver werden oder die Kaufpreise es erlauben“, sagt Thoma. „Dem Markt fehlt zurzeit ein klares Signal, in welche Richtung sich der Zins weiterbewegt. Sollte er langfristig sinken, würden sich die Finanzierungsbedingungen verbessern und der Markt wieder an Dynamik gewinnen. Auch eine anhaltende Seitwärtsbewegung wäre ein hilfreiches Signal.“

Langfristig wieder mehr Dynamik erwartet

Nach wie vor kommt die Mehrheit der Investoren von Logistik- und Industrieimmobilien aus Deutschland (57 Prozent). Ein gleiches Bild zeigt sich auf der Verkäuferseite, hier machen inländische Marktteilnehmer einen noch größeren Anteil von 71 Prozent aus. Insgesamt baut sich dadurch der Saldo des Immobilienbestandes ausländischer Investoren um 149 Millionen Euro auf. Die Käuferschaft investierte primär in Immobilien des Risikoprofils Core plus mit 47 Prozent. Core-Objekte machten mit 37 Prozent den zweitgrößten Anteil aus, Value Add erzielte noch zwölf Prozent.

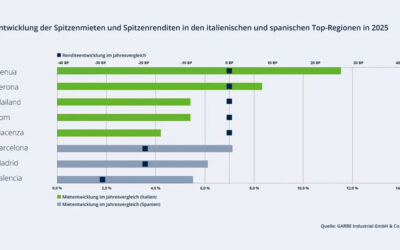

Ein erneuter Anstieg der Spitzenrenditen in den sieben großen Immobilienhochburgen Deutschlands blieb im Vergleich zum vorherigen Quartal aus. Die Renditen für Top-Produkte liegen weiterhin bei 3,90 und 3,95 Prozent. Seit dem Vorjahresquartal sind sie damit um 95 und 100 Basispunkte angestiegen.

Mit Blick auf das laufende Jahr sagt Thoma: „Die Verkäufer warten nur auf den richtigen Moment, um ihre Produkte und Portfolien auf den Markt zu bringen. Ob der Markt im Gesamtjahr das ursprünglich prognostizierte Transaktionsvolumen von rund acht Milliarden Euro erreicht, hängt primär davon ab, wann die Inflation eingedämmt werden kann und wann die Zinsen stagnieren oder sinken. Dass der Ifo-Geschäftsklimaindex aber bereits seit Ende letzten Jahres wieder steigt, zeigt uns, dass wir langfristig wieder eine größere Dynamik erwarten können.“

Zugleich erwartet Diana Schumann anhaltende Bewegung bei den Spitzenmieten: „Aufgrund der hohen Kosten für Grundstücke, Bauen und Finanzierungen sowie der hintenraus gesunkenen Verkaufspreise dünnt sich jedoch die Pipeline an Projektentwicklungen aus. Die anhaltend hohe Nachfrage der Industrie nach Logistikflächen erhöht somit den Druck auf den Bestand und lässt die Mietpreise flächendeckend in Deutschland stark ansteigen. Re- und Nearshoring-Tendenzen werden diesen Trend noch weiter verstärken. Diese guten Rahmendaten, die starke Unterallokation von Logistik- und Industrieimmobilien in den Portfolien, sowie die derzeit attraktiven Kaufpreise sorgen dafür, dass die Marktbelebung der Assetklasse nur eine Frage der Zeit ist.“

1 Mrd. €

betrug das Transaktionsvolumen im ersten Quartal 2023