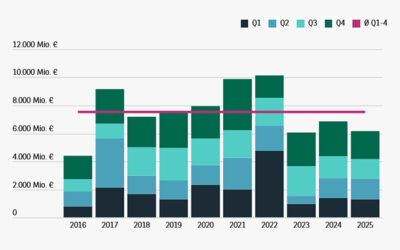

Nach Ablauf der ersten sechs Monate dieses Jahres verzeichnet der Industrie- und Logistikimmobilienmarkt in Deutschland ein Transaktionsvolumen von insgesamt rund 4,4 Milliarden Euro. Das ist laut Angaben von Colliers das zweitstärkste je gemessene Halbjahresergebnis. Lediglich im Rekordjahr 2017 wurde ein höheres Investitionsvolumen (circa 5,4 Milliarden Euro) bis zur Jahresmitte generiert. Im Vergleich zum Vorjahr konnte der Markt außerdem ein Plus von 44 Prozent verzeichnen und sich mit einem Marktanteil von 19 Prozent erneut als zweitstärkste Assetklasse nach Büroimmobilien behaupten.

Nicolas Roy, Head of Industrial & Logistics Germany bei Colliers: „Die Assetklasse überzeugte in den letzten 12 Monaten vor allem aufgrund seiner geringen Volatilität und des E-Commerce-Booms, welcher einen steigenden Flächenbedarf in den kommenden Jahren verspricht. Derzeit befindet sich ausreichend Kapital im Umlauf, das Anleger entsprechend platzieren wollen. Die angespannte Lage auf der Angebotsseite, die vor allem durch die geringe Verfügbarkeit von Core- bzw. Core Plus-Produkten geprägt ist, bleibt dabei unverändert. Der steigende Anlagedruck führt unter anderem dazu, dass sich Investoren vermehrt auch an ältere und komplexere Assets heranwagen.“

Artikel

von Tim-Oliver Frische

Portfolio-Verkäufe weiterhin rückläufig

Der Verkauf von Paketdeals fiel in der ersten Jahreshälfte mit einem Anteil von circa 36 Prozent (1,6 Milliarden Euro) weiterhin rückläufig aus. Während im ersten Quartal nur zwei größere Portfolio-Transaktionen über 100 Millionen Euro registriert wurden, sorgten von April bis Juni weitere fünf Abschlüsse in dieser Größenordnung für Kapitalschub. Unter anderem trennte sich Clarion Partners Europe von seinem rund 827.000 Quadratmeter großen paneuropäischen Portfolio, welches für insgesamt über 880 Millionen Euro vom kanadischen Investor Dream Industrial übernommen wurde. Der Anteil der deutschen Immobilien befand sich im dreistelligen Millionenbereich. Ebenso nennenswert ist die Übernahme des Summit-Portfolios durch den Tristan Fonds Episo 5 für insgesamt knapp 1 Milliarde Euro, welches neben Büroimmobilien auch einige Industrie- und Logistikimmobilien beinhaltete. Kurz vor Ende des zweiten Quartals vermeldete außerdem die Warburg-HIH Real Estate den Ankauf von drei Goodman-Logistikimmobilien, welcher für seinen Spezialfonds „Deutschland Logistik Invest“ getätigt wurde (circa 160 Millionen Euro).

Zu den bedeutendsten Einzeltransaktionen im zweiten Quartal zählten unter anderem der Erwerb des Fiege-Logistikzentrums „Spectrum“ in Hamburg durch die DWS Group (circa 189 Millionen Euro) sowie die Übernahme des circa 80.000 Quadratmeter großen Bosch-Zentrallagers in Worms (Rheinland-Pfalz) durch BentallGreenOak. Der Kaufpreis lag ebenfalls im dreistelligen Millionenbereich.

Internationale Investoren holen auf

Der Anteil des internationalen Kapitals konnte sich im Laufe des ersten Halbjahres von 40 Prozent auf nun 47 Prozent erhöhen, dennoch kamen wie auch schon im Vorjahr verstärkt nationale Anleger zum Zuge, die für rund 2,3 Milliarden Euro in deutsche Industrie- und Logistikimmobilien investierten. Unter den aktivsten deutschen Anlegern zählen bislang vor allem die in Hamburg ansässige Garbe Real Estate, LIP Invest sowie Aventos. Letzterer vermeldete unter anderem den Erwerb von mehreren Industrie- und Logistikobjekten in Kelsterbach, Viernheim, Egelsbach und München.

Unter den internationalen Anlegern ist der Anteil aus Großbritannien weiterhin sehr hoch. Über 839 Millionen Euro bzw. 19 Prozent platzierten Investoren von der Insel in deutsche Industrie- und Logistikimmobilien. Mit deutlichem Abstand folgen kanadische Investoren mit rund 460 Millionen Euro beziehungsweise 11 Prozent Marktanteil. Unter anderem erwarb BentallGreenOak für seinen paneuropischen CorePlus-Fonds neben dem Bosch Zentrallager in Worms außerdem ein 40.000 Quadratmeter großes Bestandsgebäude in Offenbach an der Queich. Asiatische Investoren sind weiterhin unterrepräsentiert, könnten im Laufe der zweiten Jahreshälfte jedoch ihre Aktivitäten aufgrund der weltweiten Lockerungen bei Reisetätigkeiten wieder steigern.

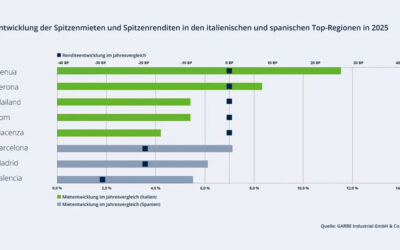

Rendite weiter im Tiefflug

Roy: „Der deutliche Nachfrageüberhang und die überdurchschnittliche Investitionsbereitschaft hat zur Folge, dass das Renditeniveau für Core-Logistik weiter sinkt. Die durchschnittliche Brutto-Spitzenrendite für Core-Logistikimmobilien in den TOP-Lagen bei langer Mietvertragslaufzeit und bonitätsstarkem Mieter sinkt folglich um weitere 15 Basispunkte auf derzeit 3,55 Prozent. Wir haben in den letzten Monaten eine wahre Preisexplosion erlebt, die sich auf breiter Ebene und über sämtliche Risikoklassen hinweg vollzogen hat, so dass wir im Laufe des Jahres sicherlich auch noch die eine oder andere Transaktion erleben, die Kaufpreise in Höhe des 30-fachen der Jahresmiete aufrufen werden.“

Ausblick

„Derzeitige Vermarktungsprozesse kündigen eine attraktive Pipeline für die zweite Jahreshälfte an, die das Transaktionsvolumen in den nächsten Monaten beflügeln könnte. Dies, in Kombination mit der sich weiter stabilisierenden Wirtschaftslage nach dem Corona-Jahr 2020, dem stark wachsenden E-Commerce und dem anhaltend hohen Anlagedruck, verspricht für das Gesamtjahresergebnis eine überdurchschnittliche Markt-Performance. Ein Transaktionsvolumen zwischen 7 und 8 Milliarden Euro wäre demnach realistisch“, so Roy abschließend.