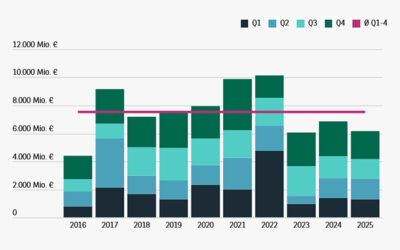

Der deutsche Industrie- und Logistikimmobilienmarkt beendete das Jahr 2023 nach Angaben von Colliers trotz des schwierigen Marktumfelds mit einem soliden Transaktionsvolumen von insgesamt rund 6,7 Milliarden Euro. Im Vergleich zum Vorjahr wurde das Jahresergebnis um 28 Prozent verfehlt. Im langjährigen Vergleich lag das Transaktionsvolumen von 2023 auf dem Niveau des Zehnjahresdurchschnitts (6,3 Milliarden Euro). Das Transaktionsgeschehen wurde im ersten Halbjahr maßgeblich von der Zinsentwicklung und den Finanzierungskosten beeinflusst. Das Ende der Zinsrally wurde erst im Herbst 2023 eingeläutet.

Artikel

von Tim-Oliver Frische

Nicolas Roy, Head of Industrial & Logistics Germany bei Colliers: „Erst ab dem dritten Quartal haben wir eine spürbare Erholung des Transaktionsgeschehens registriert. Dies hatte zur Folge, dass in der zweiten Jahreshälfte rund 70 Prozent des gesamten Transaktionsvolumens generiert wurde. Darüber hinaus stellen wir fest, dass der Sweet Spot der Investoren sich 2023 reduziert hat und aktuell im Bereich von 40 bis 70 Millionen Euro liegt.“

Portfoliotransaktionen prägen die zweite Jahreshälfte

Portfoliotransaktionen waren im dritten und vierten Quartal der Hauptfaktor, der das Transaktionsgeschehen antrieb. Insgesamt machten sie rund 35 Prozent des Transaktionsvolumens aus, was dem Niveau von 2020 entspricht. Der Rekordwert aus dem Vorjahr (40 Prozent) wurde knapp verfehlt. Insgesamt wurde mit knapp 25 Paketverkäufen ein solides Ergebnis erzielt. Die größten Portfoliotransaktionen fanden im dritten Quartal statt. Der marktprägendste Deal war mit rund 560 Millionen Euro die Beteiligung von Deka an acht VGP-Projektentwicklungen. Danach folgte das Start-Portfolio bestehend aus sechs Objekten, das das Joint Venture aus DFI Real Estate und Hansainvest Real Assets für rund 270 Millionen Euro gekauft hat. Im vierten Quartal fanden zwei Portfolioverkäufe über 100 Millionen Euro statt, unter anderem der Kauf von mehreren Objekten im Hamburger Stadtteil Billbrook, den die Kaldox Group für einen niedrigen dreistelligen Millionenbetrag getätigt hat.

Dabei zeigten sich sowohl die nationalen als auch internationalen Käufer bei Portfoliokäufen gleichermaßen aktiv. Bezogen auf das gesamte Transaktionsgeschehen waren die nationalen Käufer die aktivste Gruppe und für rund 53 Prozent des Transaktionsvolumens verantwortlich. Dies entspricht dem Wert aus dem Jahr 2021 (52 Prozent). Im Vorjahr betrug der Anteil der inländischen Käufer rund 48 Prozent. Der Großteil des ausländischen Kapitals stammt aus europäischen Ländern.

Zinsanpassungen im dritten Quartal führen zu leichten Preiskorrekturen

Zum Ende des Jahres verzeichnete Colliers eine Bruttospitzenrendite für Core-Logistikimmobilien mit einer Fläche von mehr als 3.000 Quadratmetern von 4,70 Prozent. Während die erste Jahreshälfte von Unsicherheiten geprägt war und die geringe Anzahl an Transaktionen die Ermittlung marktkonformer Renditen erschwert hatte, waren die allgemeinen Marktbedingungen dank der Stabilisierung des Zinsumfeldes und der Finanzierungskonditionen in der zweiten Jahreshälfte spürbar günstiger, sodass eine Vielzahl an Core- und Core-Plus-Transaktionen stattgefunden hat.

„Mit einem Marktanteil von rund 28 Prozent war Logistik der stärkste Nutzungstyp innerhalb des gewerblichen Immobilienbereichs“, resümiert Roy. „Dies ist ein klares Statement, dass der Markt für Industrie- und Logistikimmobilien im Vergleich zu den anderen Nutzungstypen besonders robust ist. Die überdurchschnittlich positive Entwicklung der Mietpreise, die vorerst nicht an Dynamik verlieren wird, ist für viele Investoren der Hauptgrund in Logistikassets zu investieren. Wir blicken realistisch auf das Jahr 2024 und erwarten ein Fortsetzen des positiven Trends. Weitere Portfolios befinden sich in der Vermarktungsphase und werden voraussichtlich in der ersten Jahreshälfte unterschrieben werden. Darüber hinaus sehen wir Potenzial zur Wiederbelegung von Transaktionen, die aufgrund der veränderten Marktbedingungen im Jahr 2022 on hold gesetzt wurden.“

„Mit einem Marktanteil von rund 28 Prozent war Logistik der stärkste Nutzungstyp innerhalb des gewerblichen Immobilienbereichs.“

Nicolas Roy

Head of Industrial & Logistics Germany bei Colliers