Artikel

von Tim-Oliver Frische

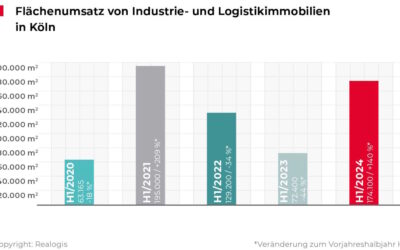

Der Bremer Logistikimmobilienmarkt zeigt sich unter Eindruck der herausfordernden makro-ökonomischen Rahmenbedingungen äußerst solide und gefestigt. Nach dem überdurchschnittlichen Jahr 2021 mit einem Gesamtflächenumsatz von über 400.000 Quadratmeter ist die Nachfrage weiterhin sehr hoch, jedoch stehen aufgrund der eklatanten Flächenknappheit in diesem Jahr deutlich weniger Flächen dem Markt zur Verfügung. Zudem verzögern sich einige Neubauvorhaben aufgrund der aktuellen Gegebenheiten (höhere Baupreise, Terminverzögerungen in Abhängigkeit der Lieferketten, gestiegene Finanzierungskosten et cetera) signifikant.

Großabschlüsse nur limitiert möglich

Großabschlüsse mit über 10.000 Quadratmeter konnten aufgrund der limitiert verfügbaren Logistik- und Industrieflächen auch nur wenig realisiert werden – im Bereich der modernen Logistik gab es im ersten Halbjahr 2022 keinen Abschluss. Zu den größten Abschlüssen zählen unter anderem ein Neubau mit 16.000 Quadratmeter durch ein Logistikunternehmen im Landkreis Osterholz-Scharmbeck, eine Anmietung durch BLG Logistics im Industriehafen über 12.000 Quadratmeter und eine Anmietung der Egberts Wilts GmbH, einem Großhandel für Maler und Bodenleger, über 7.500 Quadratmeter in der Bruchweide in Bremen.

Unternehmen aus dem Lagerbereich als dominierende Branche

Mit einem Anteil von rund 39 Prozent am Gesamtflächenumsatz stellen Unternehmen aus dem Lagerbereich die größten Nachfrager dar – insbesondere durch den Trend zu mehr lokaler Warenbevorratung. Industrieunternehmen aus dem Bereich Produktion/Light Industrial waren mit einem Anteil von knapp 30 Prozent ebenfalls ein wichtiger Umsatztreiber. Dahinter folgen mit circa 11 Prozent die Gruppe der KEP-Dienste.

Spitzenrendite für Core-Produkte liegt bei 3,7 Prozent

Die hohe Nachfrage bei einem zugleich historisch knappen Angebot haben im ersten Halbjahr 2022 erneut zu einem Anstieg der gewerblichen Mietpreise geführt. Die Durchschnittsmiete hat sich im Vergleich zum Vorjahr um 15 Cent auf 4,50 Euro/Quadratmeter erhöht. Die Spitzenmiete ist sogar um 45 Cent auf aktuell 5,20 Euro/Quadratmeter gestiegen. Zudem zeigt sich ein Anstieg der Renditen: Für Core-Produkte werden derzeit Renditen von circa 3,7 Prozent erzielt.

Flächenmangel erfordert Ausweisung neuer Gewerbegebiete

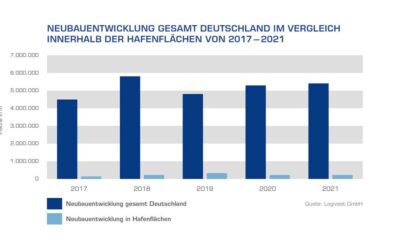

Aufgrund kurzfristig kaum verfügbarer Grundstücke für Logistik-, Produktions- und Industrieimmobilien, stehen, neben der Peripherie, auch sogenannte Brownfields noch stärker in den Fokus von Investoren – hier konnten, analog zur bundesweiten Entwicklung, deutlich gestiegene Grundstückspreise registriert werden. Die dynamische Nachfrage kann allerdings nicht allein mit Brownfield-Entwicklungen gedeckt werden. Für die Region Bremen müsse der Fokus daher weiterhin auf die Ausweisung neuer Gewerbeflächen – auch für die Entwicklung großer Infrastrukturprojekte – gelegt werden.

„Logistik- und Industrieflächen konnten in den ersten sechs Monaten des Jahres nicht absorbiert werden, da diese einfach nicht vorhanden sind.“

Björn Sundermann

Geschäftsführer, Robert C. Spies Industrial Real EstatePrognose

Im laufenden Jahr werde sich der Flächenumsatz voraussichtlich auf einem soliden und zugleich weiterhin dynamischen Niveau entwickeln, heißt es im Marktbericht. Ein Hauptproblem bleiben die ausgeschöpften Flächenkapazitäten und partiellen Reserven in der gesamten Region bei einer gleichzeitig hohen Nachfrage. Einige Neubauprojekte – sowohl Brownfield-Entwicklungen in Bremen als auch Greenfield-Entwicklungen im Raum Bremen – sind avisiert, in Teilen erst für das kommende Jahr 2023. Aufgrund des verzögerten Neubauvolumens erwartet Robert C. Spies für 2022 ein Ergebnis von ca. 280.000 Quadratmeter, lediglich leicht unter dem Fünfjahresdurchschnitt von 304.000 Quadratmeter.

PDF-Download

Zum Download des Marktberichts