Leipzig und Düsseldorf an der Spitze

Das aktuell insgesamt noch geringere Transaktionsgeschehen zeigt sich auch an den bedeutenden Standorten, die zusammen auf Investments in Höhe von knapp 900 Millionen Euro kommen und damit rund 27 Prozent unter ihrem langjährigen Durchschnitt bleiben.

Leipzig setzt sich durch einen anteilig eingerechneten Portfolioverkauf und mit einem Rekordvolumen von gut 237 Millionen Euro an die Spitze des Rankings. Mit rund 200 Millionen Euro folgt

Düsseldorf knapp dahinter. Die Rheinstadt profitiert dabei von dem bislang größten Einzeldeal des Jahres: der Veräußerung des Gewerbeparks „Areal Böhler“ für mehr als 150 Millionen Euro. Auf dem dritten Platz reiht sich Stuttgart mit starken 163 Millionen Euro ein, wozu der Verkauf eines Gewerbeparks über knapp 100 Millionen Euro einen wesentlichen Beitrag geleistet hat. Die übrigen Standorte bleiben überwiegend weit unter ihren langjährigen Durchschnitten. Die Verteilung des Investitionsvolumens nach Größenklassen liegt in den Segmenten bis 50 Millionen Euro vor allem prozentual vergleichsweise dicht am langjährigen Durchschnitt. Bei den größeren Deals bleiben Transaktionen im dreistelligen Millionenbereich vor allem in absoluten Zahlen deutlich unter dem Niveau der vergangenen Jahre, während Investments zwischen 50 und 100 Millionen Euro dagegen als einziges Segment auch absolut den Durchschnitt schlagen.

Spezialfonds führen das Investorenranking an, Käufer aus Deutschland am aktivsten

Die Verteilung der Investments auf die einzelnen Käufergruppen wird mit deutlichem Abstand von den Spezialfonds angeführt (knapp 31 Prozent), die damit das beliebteste Anlagevehikel bleiben. Bemerkenswerter ist der zweite Platz und das damit verbundene hohe Investitionsvolumen der offenen Fonds, die 16 Prozent zum Ergebnis beisteuern. Der eingangs erwähnte Portfoliokauf von Deka Immobilien hat hierzu den wesentlichen Beitrag geleistet. Den dritten Rang belegen Immobilien AGs/REITS mit gut 11 Prozent. Auf den weiteren Plätzen folgen Investment/Asset Manager (8 Prozent), Staatsfonds und Projektentwickler (je rund 7 Prozent). Bei der Herkunft des Kapitals entfällt mit knapp 59 Prozent der Hauptanteil des Gesamtvolumens auf Investoren aus Deutschland.

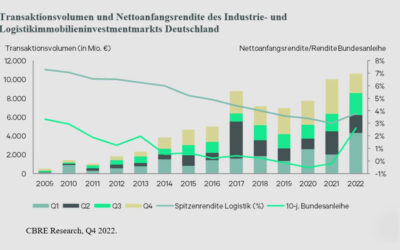

Renditen in Q3 noch einmal leicht angezogen

Wie erwartet, haben die Netto-Spitzenrenditen im Zuge der weiteren Zinsschritte der großen Notenbanken noch einmal leicht angezogen. Mit einem Anstieg um 10 Basispunkte im dritten Quartal notieren sie nunmehr bei 4,10 Prozent an den A-Standorten. In Leipzig ist mit 4,30 Prozent ein etwas höherer Wert anzusetzen. Durch die nach wie vor hohen Inflationsraten erscheint eine weitere leichte Zinserhöhung der Notenbanken im vierten Quartal als realistisch, sodass die Renditen im Zuge dessen voraussichtlich auch noch einmal nach oben angepasst werden.

Perspektiven

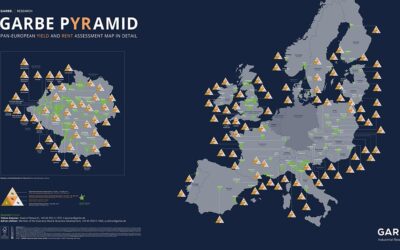

„Logistik bleibt für Investoren eine sehr attraktive Assetklasse zur Diversifizierung des Portfolios unter Rendite-Risiko-Aspekten“, so Christopher Raabe. Die grundsätzliche Nachfrage ist weiterhin unverändert hoch und die intakten Nutzermärkte bieten aufgrund des vor allem in den Kernmärkten bestehenden Angebotsmangels weiteres Wachstumspotenzial bei den Mietpreisen. Durch die veränderten Finanzierungsbedingungen führt die Suche nach einem funktionierenden Preisniveau für Käufer und Verkäufer jedoch zu dem aktuell geringeren Transaktionsgeschehen. Vor diesem Hintergrund ist davon auszugehen, dass sobald der Zinsgipfel erreicht ist, 2024 wieder eine deutlich beschleunigte Dynamik bei der Investmenttätigkeit einsetzt. Nichtsdestotrotz dürfte sich das bereits im dritten Quartal zu beobachtende Wachstum der Investmentaktivitäten in den kommenden Monaten fortsetzen. Chancen bieten sich weiterhin insbesondere für eigenkapitalstarke Investoren.“