LIP Invest hat seinen Marktbericht „Logistikimmobilien Deutschland“ für das zweite Quartal 2023 veröffentlicht. Darin prognostiziert der Anbieter von Immobilien-Spezialfonds einen leichten Anstieg der Bruttoanfangsrenditen im dritten Quartal. Weitere Erkenntnisse: Die Anzahl strukturierter Bieterverfahren nimmt wieder zu, Transaktionsvolumen bleiben dagegen weiterhin begrenzt.

Marktüberblick

Die große Volatilität am Kapitalmarkt schien vorüber zu sein. Die Basis für langfristige Finanzierungen hatte sich in den letzten Monaten bei dem 10-Jahres-Swap um die 3 Prozent eingependelt. Dies sorgte für eine leichtere Preisfindung für An- und Verkäufe von Logistikimmobilien. Entsprechend blieben im zweiten Quartal auch die Bruttoanfangsrenditen für Neubauimmobilien konstant zum Vorquartal bei 4,85 bis 5,10 Prozent.

Artikel

von Tim-Oliver Frische

Im Gegensatz zu anderen Assetklassen haben sich die Konditionen von Logistikimmobilien vergleichsweise schnell an die Marktbedingungen angepasst. Trotz gesunkener Faktoren fallen die Kaufpreise für Logistikobjekte nicht zwingend niedriger aus als vor den Kapitalmarktveränderungen, da höhere Mieten die niedrigeren Ankaufsfaktoren tendenziell ausgleichen. Nichtsdestotrotz war im ersten Halbjahr 2023 Zurückhaltung am Transaktionsmarkt angesagt, was sich durch ein begrenztes Transaktionsvolumen bemerkbar macht. Die Objektpipeline für die kommenden Quartale ist jedoch gut gefüllt, insbesondere mit Neubauprojekten, sodass für den weiteren Jahresverlauf Potential für Transaktionen vorhanden ist. Auch die Anzahl der strukturierten Bieterverfahren hat im zweiten Quartal wieder zugenommen.

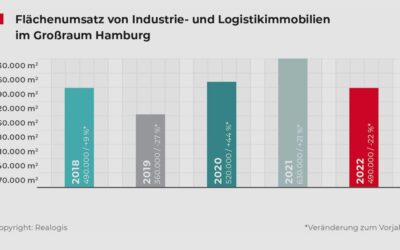

Transaktionsvolumen fällt auf Langzeittief

Im zweiten Quartal wurden rund 900 Millionen Euro in deutsche Logistikimmobilien investiert. Damit fällt das Transaktionsvolumen mit 1,8 Milliarden Euro zum ersten Halbjahr auf den niedrigsten Stand seit 2015. In den ersten sechs Monaten kamen kaum großvolumige Portfoliotransaktionen zum Abschluss, was sich deutlich auf das Halbjahresergebnis auswirkt. Im Gegenzug zeigt sich die Bedeutung von starken Einzeltransaktionen. Zu den größten Deals des zweiten Quartals gehört unter anderem der Verkauf einer 81.800 Quadratmeter großen Logistikimmobilie in Pohlheim bei Gießen, die eine Jahresnettomiete 3,8 Millionen Euro generiert.

Die Bruttoanfangsrendite für Neubauten an Top-Standorten bleibt konstant zwischen 4,85 bis 5,10 Prozent. Klassische Bestandsimmobilien wurden in der ersten Jahreshälfte kaum gehandelt. Die Eigentümer halten die Immobilien angesichts der verringerten Ankaufsfaktoren vorerst im eigenen Bestand oder erwarten vergleichsweise hohe Konditionen. Dadurch fällt der Spread der Bruttoanfangsrenditen zwischen Neubau und Bestand derzeit relativ gering aus.

Was die Angebotssituation betrifft, so wurden LIP im zweiten Quartal 2023 Objekte mit einem Volumen von rund einer Milliarde Euro zum Kauf angeboten. Das potenzielle Investmentvolumen hält sich mit rund 1 Milliarde Euro konstant auf mäßigem Niveau. Für das kommende Quartal ist aufgrund der Zunahme strukturierter Bieterverfahren mit mehr Aktivität am Investmentmarkt zu rechnen.

Die Neubautätigkeit hat im zweiten Quartal mit ca. 900.000 Quadratmetern gegenüber dem ersten Quartal zwar wieder etwas angezogen, fällt aber weiterhin moderat aus. Insgesamt wurden im ersten Halbjahr rund 1,6 Millionen Quadratmeter an neuen Logistikflächen gebaut. Der größte Baustart des Quartals ist die spekulative Projektentwicklung von P3 im Güterverkehrszentrum Jade Weser Port Wilhelmshaven mit rund 140.000 Quadratmetern Logistikfläche. Gegenüber den Vorjahren wird das Neubauvolumen für das Gesamtjahr voraussichtlich deutlich geringer ausfallen, was die Angebotsverknappung weiter verschärfen dürfte.

Flächenumsatz bleibt stabil

Im zweiten Quartal wurden insgesamt 1,3 Millionen Quadratmeter Logistikfläche vermietet oder neu gebaut, ein ähnliches Ergebnis wie im Vorquartal. Der Flächenumsatz des ersten Halbjahres summiert sich somit auf 2,5 Millionen Quadratmeter.

Derzeit ist ein leichter Anstieg von Untervermietungen zu beobachten, nachdem die im letzten Jahr zusätzlich geschaffenen Vorrat- bzw. Puffer-Kapazitäten nicht immer benötigt werden. Drittverwendungsfähige Logistikimmobilien können teils sogar zu höheren Konditionen untervermietet werden. Vereinzelter Nachfragerückgang in einigen Regionen ist auf eine Neuberechnung seitens der Logistiker aufgrund der stark gestiegenen Mietpreise sowie auf den Wegfall der Sondereffekte aus dem letzten Jahr zurückzuführen. In vielen Regionen ist weiterhin das fehlende Flächenangebot der limitierende Faktor.

Der Marktbericht steht kostenfrei zum Download unter www.lip-invest.com/de/research-forschung#forschung zur Verfügung.

900 Mio. €

wurden laut LIP im zweiten Quartal in deutsche Logistikimmobilien investiert