Bulwiengesa hat die neue Studie „Logistik und Immobilien 2023“ veröffentlicht. Zum neunten Mal in Folge wurde sie in Partnerschaft mit der Berlin Hyp AG, Bremer AG, Garbe Industrial Real Estate GmbH (Garbe) und der Savills Immobilien-Beratungs GmbH (Savills) erstellt. Für die Untersuchung wurden die Daten von über 3.000 bestehenden, im Bau befindlichen und geplanten Logistikobjekten ausgewertet.

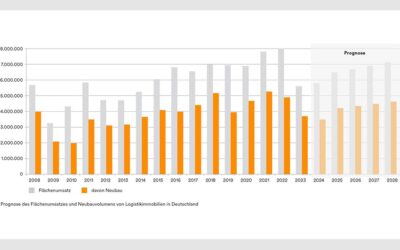

Demnach bremsen die Zinsanstiege der letzten Monate weiterhin die Investments im gewerblichen Immobilienmarkt. Einzelne Sondierungs-Deals, die den nachhaltigen Immobilienwert im aktuellen Umfeld testen, bleiben lediglich Einzelfälle – auch bei Logistikimmobilien. Umso relevanter sind die wenigen Transaktionen 2023, die im Durchschnitt einen Rückgang der Kaufpreisfaktoren für Logistikimmobilien um rund ein Drittel anzeigen. Das marktübliche Mietniveau, das jüngst stark gestiegen war, bleibt allerdings wegen der noch hohen Flächennachfrage in allen Logistikregionen hoch. Ebenso wie jene Fertigstellungen von Logistikanlagen, die bereits vor der Zeitenwende in Bau oder konkreter Planung waren. Von 5 Millionen Quadratmetern fertiggestellten Logistikflächen 2022 wird das Niveau in Deutschland absehbar nur leicht auf 4,8 Millionen Quadratmeter im laufenden Jahr 2023 sinken.

Artikel

von Tim-Oliver Frische

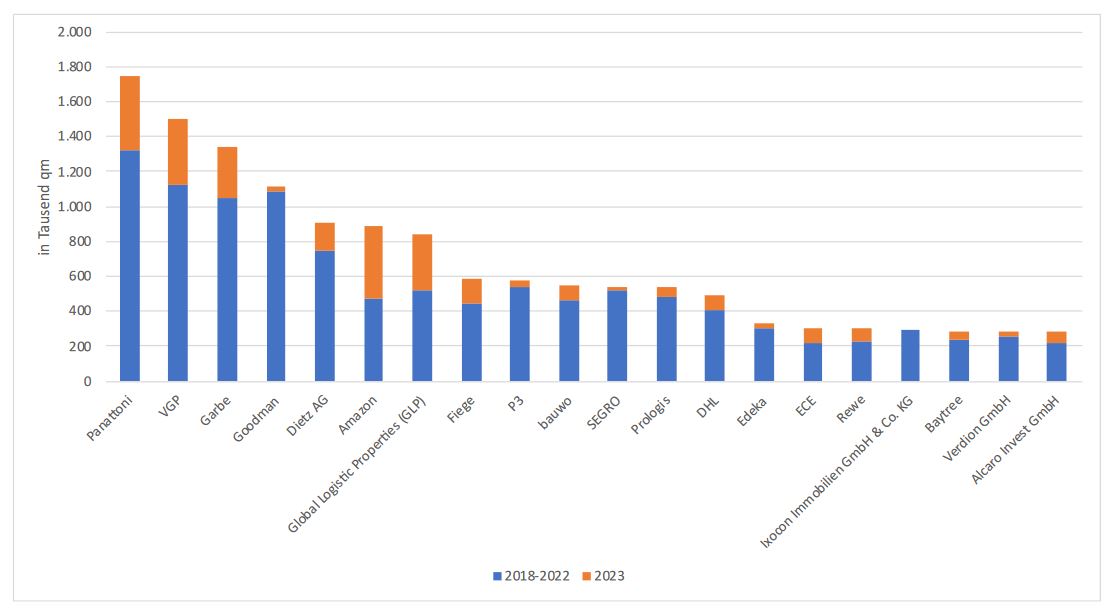

Beruhigung für den Markt setzt langsam beim Baukostenanstieg ein. Die Versorgungslage mit Baumaterialien verbessert sich insgesamt und der Wettbewerb zwischen den Akteuren des Baugewerbes nimmt wieder zu. Panattoni bleibt auch in diesem Jahr mit knapp 1,9 Millionen Quadratmeter Fertigstellungs- und Pipelineflächen der aktivste Akteur am Markt der Logistikdevelopments.

Einbruch auf dem Investmentmarkt für Leichtindustrie und Logistik

Die Folgen der gestiegenen Finanzierungskosten und größerer Unsicherheit im Markt schlagen im Jahr 2023 auf dem Investmentmarkt für Logistikimmobilien durch. Mit einem Gesamtvolumen bei industriellen Immobilieninvestments von lediglich rund 1,6 Milliarden Euro im ersten Halbjahr 2023, davon etwa 965 Millionen Euro für Logistikimmobilien, ist es das mit deutlichem Abstand schwächste Halbjahr im gesamten Betrachtungszeitraum.

Der rasante Anstieg des Refinanzierungszinssatzes stellt vor allem diejenigen Projektentwickler und Investoren vor Probleme, die die Grundstücke noch zu „alten“ Marktbedingungen gekauft haben. Betrachtet man die wenigen Abschlüsse des bisherigen Jahres, dann fällt auf, dass die Kaufpreisfaktoren im Zuge der Zinserhöhungen im Schnitt um rund ein Drittel gefallen sind.

Grundsätzlich, so ist aus Marktkreisen im Hinblick auf die weiteren Perspektiven zu vernehmen, ist der Weg zur Bodenbildung bei der Preisfindung für Logistikimmobilien zum Ende des ersten Halbjahres 2023 schon deutlich weiter fortgeschritten als in den meisten anderen gewerblichen Immobilienklassen, wie Bertrand Ehm, Director Industrial Investment beim Studienpartner Savills unterstreicht: „Nach dem Zinsschock und der konjunkturellen Eintrübung hat sich der Investmentmarkt für Logistikimmobilien stabilisiert und die Marktakteure sind in der neuen Realität angekommen. Bis Investmentvolumen und Preise jedoch weiter steigen, wird es noch länger dauern. Gleichwohl sind die Wachstumsperspektiven des Logistiksegments im Vergleich zu anderen Immobilienarten überdurchschnittlich gut.“

Neubau und Logistik-Projektentwicklungen

Viele der im Jahr 2022 fertiggestellten Projekte befanden sich bereits vor dem Anstieg der Inflation und den Zinsänderungen im Verlauf des Jahres 2023 in der Bauphase. Die Auswirkungen auf die Entwicklungslandscham werden daher erst im Verlauf dieses Jahres und des kommenden Jahres deutlicher erkennbar werden. In beiden Zeiträumen zeigt sich eine leicht abnehmende Tendenz bei den Fertigstellungen, die jedoch immer noch auf dem mittleren Niveau der vergangenen Jahre liegt. Von einem Einbruch im Logistikneubau kann nicht gesprochen werden.

Panattoni verteidigt den ersten Platz

Mit knapp 1,9 Millionen Quadratmeter Fertigstellungs- und (akuter) Pipelineflächen ist Panattoni wie auch schon im Jahr zuvor der aktivste Akteur am Markt der Logistikdevelopments. Mit Garbe Industrial Real Estate und VGP folgen auf den Rängen zwei und drei mit einem Fertigstellungsvolumen von rund 1,7 Millionen beziehungsweise 1,5 Millionen Quadratmeter Entwickler, die auch jeweils ein hohes Volumen in der Pipeline für das laufende Jahr 2023 ausstehen haben.

„Für institutionelle Anleger, die auf laufende Ausschüttungen abzielen und nicht den Verkaufserlös in den Mittelpunkt stellen, sind Logistikimmobilien aufgrund von dauerhaft hohen Cashflowrenditen bei nachhaltig stabiler Marktentwicklung weiterhin eine attraktive Anlagemöglichkeit für die kommenden Jahre.“

Tobias Kassner

Mitglied der Geschäftsleitung und Head of Research bei Garbe Industrial Real Estate

* Prognose | Quelle: Bulwiengesa AG

Baukosten stabilisieren sich

Nach Jahren teilweise enormer Kostenanstiege bei den Baupreisen lässt sich zum Halbjahr 2023 konstatieren, dass sich die Versorgungslage mit Baumaterialien insgesamt verbessert hat und der Wettbewerb zwischen den Akteuren des Baugewerbes wieder zunimmt. Diese Faktoren wirken sich preisdämpfend auf die weitere Entwicklung der Baukosten aus, führt in der aktuellen Situation jedoch auch nicht zu einer steigenden Nachfrage. Das beobachtet Studienpartner Michael Dufhues, Vorstand bei Bremer AG: „Die Nachfrage nach Bauleistungen ist weiterhin vorhanden und insgesamt auch nicht schlecht, sie erreicht jedoch nicht mehr das Niveau, das wir in den letzten Jahren gesehen haben. Mit Blick auf das kommende Jahr ist davon auszugehen, dass sich die Preise insgesamt eher seitwärts entwickeln.“

Region Rhein-Ruhr überholt

Räumlich betrachtet überholt die Logistikregion Rhein-Ruhr im Ranking der 2018 bis 2023 fertiggestellten Fläche die über Jahre hinweg führende Region Berlin. Auffällig sind zudem Standorte aus der ehemaligen „zweiten Reihe“ wie beispielsweise die Logistikregionen A4/Thüringen, die aktuell deutlich aufholen. Großen Anteil an dieser Entwicklung hat das Thema Flächenverfügbarkeit. Entsprechend wurde dieses Thema von den befragten Expertinnen und Experten einer im Zuge der Studie durchgeführten Online-Befragung auch als wichtigste Herausforderung für die mittelfristige Zukunft in der Logistikimmobilienbranche benannt.

Die Studie kann hier als PDF kostenlos heruntergeladen werden.